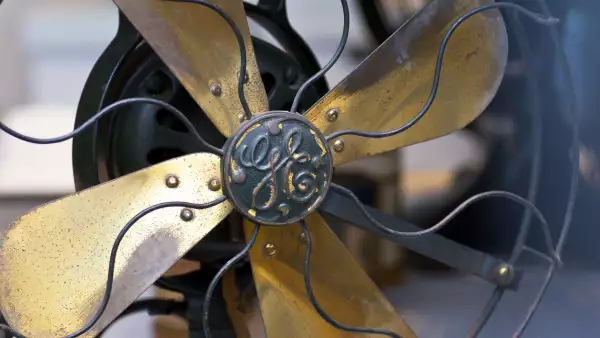

Más malas noticias para los accionistas de GE, su dividendo está en riesgo

General Electric ha pagado un dividendo durante 119 años consecutivos, incluso durante la Gran Depresión y la crisis financiera de 2008. Goldman Sachs cree que esa racha debe llegar a su fin.

GE está sumido en una montaña de deudas acumuladas por una serie de malos acuerdos, ingresos cada vez más reducidos y un enorme déficit de pensiones. Esa deuda ahora está dificultando al fabricante de bombillas y motores a reacción pagar dividendos a los accionistas.

“Creemos que la acción más prudente sería que GE considerara suspender su dividendo común durante los próximos 18 meses”, escribió el analista de Goldman Sachs Joe Ritchie en un informe publicado el jueves por la noche.

"GE se encuentra en una situación desafiante”, escribió Ritchie, agregando que poner el dividendo en pausa le ahorraría a la compañía 6,000 millones de dólares que pueden ser usados para pagar la deuda.

Lee: General Electric, del esplendor al ocaso

Suspender el dividendo sería el más reciente golpe para GE, que será expulsado del exclusivo Dow Jones Industrial Average en estos días. GE fue uno de los miembros originales del Dow en 1896 y ha estado en él continuamente desde noviembre de 1907.

GE ya ha tomado medidas drásticas acerca del dividendo, del que dependen millones de accionistas. El otoño pasado, el conglomerado recortó el dividendo a la mitad, señalando la segunda vez desde la Gran Depresión que tocó el codiciado pago. GE ha pagado un dividendo cada año desde 1899, según Howard Silverblatt de S&P Dow Jones Indices.

GE también está apresurándose para recaudar efectivo mediante la venta de negocios, incluidos aquellos que son fundamentales para la identidad de la empresa. Está tratando de encontrar un comprador para la división de focos que fundó Thomas Edison. El mes pasado, GE también llegó a un acuerdo para deshacerse de su centenario negocio ferroviario.

Sin embargo, los problemas financieros de GE son enormes. La deuda total casi se ha triplicado desde 2013 a 77,000 millones de dólares, de acuerdo con Moody's. Eso incluye el gran déficit de pensiones de GE, que es la mayor de las 500 empresas del S&P.

Goldman Sachs estima que GE necesita recortar su deuda en 35,000 millones de dólares a 40,000 millones de dólares para que los indicadores de endeudamiento vuelvan a niveles saludables. La firma dijo que eso sería “difícil de lograr” sin mayores ventas de activos o un aumento significativo en las tasas de interés, lo que los ayudaría con la brecha de pensiones.

Lee: General Electric es excluido del índice estrella de Wall Street

Si GE no reduce sus niveles de endeudamiento, las empresas calificadoras de crédito podrían castigar a GE. Una rebaja perjudicaría la capacidad de GE de endeudarse en los mercados de crédito a corto plazo, dijo Ritchie.

“GE necesita apuntalar su balance general para mitigar el riesgo de una rebaja en las calificaciones crediticias”, escribió.

Otros en Wall Street, en particular el analista de JPMorgan Chase C. Stephen Tusa Jr., han advertido previamente que GE no puede costear su dividendo.

GE se negó a comentar. El CEO John Flannery dijo en una conferencia el mes pasado que GE ve un “camino hacia adelante para aumentar nuestros niveles de efectivo, disminuyendo nuestro apalancamiento”.

Las acciones de GE se hundieron durante el discurso de Flannery porque no se comprometió a no tocar el dividendo en 2019. Están operando en su nivel más bajo en casi 9 años.

Eso sugiere que las acciones de GE podrían recibir otro impacto considerable si pone el dividendo en pausa, al menos en el corto plazo. Movimientos similares por parte de General Motors y JCPenney provocaron que sus acciones tuvieran dificultades durante el siguiente año o dos años, señaló Goldman Sachs.

La única excepción: BP. Ritchie señaló que las acciones del gigante petrolero se desplomaron, pero luego se recuperaron rápidamente después de que tuvo que suspender el dividendo para pagar multas masivas relacionadas con el derrame de petróleo de Deepwater Horizon en 2010.

Por supuesto, nunca es reconfortante cuando el hecho rescatable es el peor desastre ambiental en la historia de Estados Unidos.