La reforma de telecomunicaciones es un fracaso (o un éxito) a medias

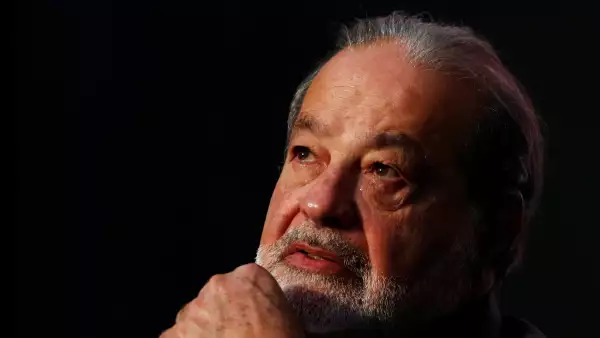

Carlos Slim ofreció el viernes 27 de enero una inusual y extraña rueda de prensa en una sala de Grupo Financiero Inbursa, abarrotada de más de 200 periodistas.

Inusual, porque, en los últimos tiempos, el empresario no se prodiga demasiado ante los medios de comunicación; y extraña, porque el magnate no hizo ningún anuncio empresarial. En cambio, se dedicó durante más de una hora a hablar de política –aclarando que no tiene vocación política– y a dar sus opiniones sobre Donald Trump y la economía mexicana.

En ese contexto, Slim aprovechó para criticar la reforma de telecomunicaciones, que causó que su empresa América Móvil –matriz de las firmas Telmex, de telefonía fija, y Telcel, de telefonía móvil– fuera declarada agente económico preponderante. “En la ley hay errores que han hecho que no invirtamos”, afirmó.

Sus principales rivales –la estadounidense AT&T y la española Telefónica– opinan que el empresario no tiene mucho de qué quejarse, pues dicen que la reforma no ha cumplido su objetivo de aumentar la competencia, ya que América Móvil conserva casi la misma participación de mercado.

Lee: Las telecom en México se niegan a pagar multas, pese a su mal servicio

Mientras las empresas se muestran descontentas con la reforma, en los tres años desde su entrada en vigor sólo parece haber un ganador: el usuario. En general, los precios han caído y las compañías lo soportan con reducción en sus ingresos, como Telefónica; o con reducción en sus márgenes, como América Móvil. Mientras, AT&T está en pérdida operativa, pues invierte con fuerza para ganar clientes y tiene costos elevados en esta primera etapa.

¿Cuál es el balance de la reforma?

Objetivos ambiciosos, terca realidad

La reforma de telecomunicaciones entró en vigor en junio de 2013. Fue un cambio a varias leyes, incluyendo la Constitución, con el objetivo de transformar un sector que llevaba más de 20 años liderado por el cuasimonopolio de América Móvil, que dominaba la industria desde que ganó la licitación por la privatización de Teléfonos de México (Telmex) en 1990.

Durante muchos años, la empresa controló la mayor parte de la infraestructura de redes, lo que limitaba el crecimiento de la competencia. Por ello, América Móvil, con más de dos tercios de los clientes en telefonía celular y fija, podía permitirse poner precios más altos que en otros países. Sus márgenes llegaron a ser de 47% en telefonía fija y de 64% en móvil en 2008, cuando el promedio mundial era de 28 y 37.6%, respectivamente.

En este contexto, el gobierno aprobó la reforma con tres objetivos: lograr que la población tuviera mayor acceso a los servicios de radiodifusión y telecomunicaciones, especialmente a internet de banda ancha; fomentar la competencia; e incrementar la infraestructura para que su uso sea más eficiente y se reduzcan los precios de los servicios.

Tres años después, la ley ya ha tenido algunos efectos positivos: los precios al público han bajado y, además, llegaron al país nuevas firmas, como la estadounidense AT&T, una de las empresas más grandes del mundo en este sector. Su inversión ya está incrementando la infraestructura, con la construcción de una red que quiere dar cobertura 4G a 100 millones de personas para 2018.

Pero los expertos de la industria coinciden en que falta mucho por avanzar. “Lo que se debe modificar es cómo está distribuido el porcentaje de mercado de las empresas, y eso no se ha logrado”, comenta Gonzalo Rojon, director de Análisis de la consultora The Competitive Intelligence Unit (CIU).

Recomendamos: En 2020, América Móvil seguirá siendo preponderante, según CIU

Para saber cuál es el balance de la reforma hasta el momento, Expansión entrevistó a más de una decena de especialistas en telecomunicaciones, entre empresarios, consultores, abogados y reguladores. Sus visiones son muy diferentes: los más escépticos dicen que es un fracaso, los moderados piden más tiempo para ver sus efectos y los optimistas celebran los resultados inmediatos.

Hay algún cambio para bien...

Para cumplir sus objetivos, la reforma implementó medidas asimétricas para el agente económico preponderante, es decir, América Móvil, buscando “la reordenación de los mercados en el corto plazo”, dice Pedro Arias Garrido, abogado especialista en el tema.

Algunas de las principales medidas son: tarifas de interconexión cero con sus competidores, eliminación del cobro por llamadas a otros estados de México (larga distancia nacional), la obligación de compartir su infraestructura de redes con los demás operadores y el establecimiento de una tarifa máxima para todos los servicios que brinde la empresa.

Motivadas por esta nueva regulación, llegaron al país nuevas firmas, como AT&T, que entró a través de la compra de Iusacell y de Nextel, que luego integró bajo su marca. La mayor competencia provocó que los precios bajaran. Desde la entrada en vigor de la reforma hasta diciembre de 2016, los precios de telecomunicaciones cayeron 35%, según el Inegi. Otro de los beneficios ha sido el mayor acceso a internet. “Pasamos, de 2012 a 2015, de tener 41 millones de usuarios de internet a cerca de 62 millones, a partir de la reducción de precios”, dice Mónica Aspe, subsecretaria de Comunicaciones de la Secretaría de Comunicaciones y Transportes (SCT).

...Pero los grandes cambios aún no llegan

Dos de los tres objetivos de la reforma no se han cumplido, de momento: impulsar la competencia y aumentar la infraestructura. Las empresas se culpan entre sí y también culpan a la ley, especialmente en el aspecto de las tarifas de interconexión.

Según Slim, esa medida inhibe las inversiones, pues los competidores no tienen por qué invertir en sus propias redes, ya que pueden utilizar ‘gratis’ las de América Móvil. Y al magnate tampoco le compensa invertir en más infraestructura, pues ganaría clientes y, por tanto, aún más preponderancia, destacó en su conferencia de enero. Slim aseguró que “subsidia” a AT&T y a Telefónica con 300 millones de pesos mensuales por la interconexión.

Pero sus rivales opinan que la empresa de Slim les paga un monto demasiado bajo. Francisco Gil Díaz, miembro del consejo de administración de Telefónica en México, y expresidente de esta firma, asegura que la cantidad, de 0.19 pesos por minuto, no es suficiente para cubrir los costos que implica brindar el servicio.

Varios de los analistas consultados están de acuerdo con que la tarifa es escasa. Si tuviera que pagar más por la interconexión, Slim no podría seguir bajando sus precios de cara al usuario y eso “generaría los incentivos suficientes para que las personas se cambien de operador, y así tener un mercado balanceado”, destaca Rojon. El Instituto Federal de Telecomunicaciones (IFT) sigue revisando las inconformidades de las empresas para establecer nuevas tarifas de interconexión, dice Gabriel Contreras, su comisionado presidente.

De momento, Slim acaba de ganar, la semana pasada, una batalla legal por este asunto.

Lee: Slim gana batalla a Telefónica en tarifas de interconexión

América Móvil, como siempre

Pese a sus quejas, la empresa de Slim no ve peligrar su liderazgo. La compañía mantiene la condición de preponderante, con 66.2% de las suscripciones en telefonía móvil y 62.2% de las líneas fijas, de acuerdo con las cifras más recientes publicadas por el IFT. Cuando se promulgó la reforma, Telcel tenía 70.1% de las líneas móviles del país. La empresa, la mayor compañía privada del país por ventas, ha mantenido la preferencia de los clientes gracias a su cobertura con la red 4G y a la rápida respuesta de comunicación con esta señal, explica un análisis de OpenSignal del año pasado.

Sin embargo, la reforma sí ha reducido los márgenes de América Móvil, o sea, la diferencia entre sus ingresos y gastos, explicado en términos muy generales. Y esto porque la mayor competencia le obligó a bajar sus precios, mientras que antes, por la falta de competencia, podía cobrarles unas tarifas muy elevadas a los usuarios en el país.

Un estudio sobre telecomunicaciones en México de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), realizado en 2012, calculó que los márgenes de América Móvil, de más de 40%, eran casi el doble que el promedio de los países miembro de esa organización.

Recomendamos: América Móvil cae con fuerza en la bolsa tras revelar medidas antimonopolio

“Ahora sus márgenes en México son de alrededor del 30%, debido a una presión en los precios por la competencia”, señala Alik García, analista de Intercam. “Estas reducciones en precios y márgenes del operador preponderante deben interpretarse tan sólo como una menor merma de los recursos que, por mucho tiempo, han sido extraídos injustificadamente de los consumidores mexicanos”, añade Ernesto Piedras, director de CIU.

En México, los ingresos anuales de América Móvil, tan sólo en servicios móviles, crecieron 2% de 2012 a 2016, para llegar a 175,794 MDP. En ese mismo periodo, sus ingresos por telefonía fija cayeron casi 4%, a 101,012 MDP, comparando su desempeño antes y después de la reforma. Es decir: desde la nueva ley, la empresa apenas gana más, pero tampoco pierde.

Telefónica, como antes

Luego de 15 años en México, Telefónica es la segunda empresa con mayor participación en el mercado móvil, con 24.1% de los suscriptores. Antes de la reforma, tenía 18.6%. Sin embargo, esos seis puntos porcentuales nuevos no significa que se los ‘quitara’ a América Móvil u otra empresa, sino que es producto del crecimiento del mercado. El pastel, hoy, es más grande.

Este progreso sería más rápido si la compañía tuviera acceso efectivo a la infraestructura de América Móvil, como lo marca la ley, dice Gil Díaz, quien considera que, si bien puede utilizar la infraestructura de Slim, el acceso es lento y no le permite competir en condiciones ideales.

Lee: Las empresas de telecomunicaciones deben al regulador más de 637 mdp

Los ingresos de Telefónica, que opera en México con la marca Movistar, cayeron 3% de 2012 a 2016, para llegar a 26,126 MDP. Durante el año pasado, el Ebitda de Telefónica en México sólo representó alrededor del 2% del total del grupo en el mundo, aunque este bajo resultado no pone en peligro su presencia en el país. “Todavía tienen un buen músculo financiero para hacerle frente a las contingencias, es el mayor operador de telecomunicaciones de Iberoamérica”, aclara Alik García.

La empresa ha invertido más de 13,000 millones de dólares (MDD) en México en 15 años. “Seguimos invirtiendo en despliegue de red 4G, seguimos abriendo centros de atención a clientes, estamos aumentando las suscripciones de clientes por contrato, tenemos más de un millón de clientes en ese renglón, y estamos ofreciendo servicios para las pymes, como la nube cobrada en uso”, destaca Gil Díaz.

AT&T, como nunca

La compañía estadounidense, que lidera Kelly King en México desde diciembre de 2016, es el gran competidor nuevo en el país tras la reforma. Pero a la empresa le está costando crecer en México, opinan algunos analistas. Hoy, su cuota de mercado es de casi 10% en telefonía móvil, la misma que sumaban Iusacell y Nextel antes de que las comprara, aunque ha duplicado su número de usuarios desde entonces, hasta 12 millones.

La compañía coincide con Telefónica en la lentitud para aprovechar la infraestructura de América Móvil. “Fue un proceso largo, y voy a traducir largo como tedioso, pero el regulador nos ayudó a superarlo”, dijo a Expansión en octubre Thaddeus Arroyo, ex CEO de la empresa en México, antes de dejar su cargo en enero.

Desde que integró los servicios de Iusacell y Nextel, en 2015, la empresa elevó sus ingresos 21.6%, a 2,373 MDD. Pero su pérdida operativa pasó de 258 a 317 MDD en el cuarto trimestre de 2016, debido a su “continua inversión en operaciones, adquisición de redes y de suscriptores”, de acuerdo con su reporte financiero.

“El caso de AT&T es separado, porque tiene mayores costos para promocionarse y por el despliegue de su infraestructura en el país”, señala García, de Intercam.

La empresa invierte 3,300 MDD, en un plan a 2018, en el despliegue de una red 4G que quiere dar cobertura a 100 millones de personas. El esfuerzo ya empieza a darle resultados. “AT&T y Telefónica sacaron una oferta comercial muy agresiva (en 2016), que provocó que muchas personas se empezaran a ir para allá”, agrega Rojon, de CIU.

Con respecto a los efectos de la regulación, AT&T considera que “el sector de las telecomunicaciones en México avanza en el sentido correcto, pero aún hay un largo camino por recorrer”, dijo por escrito.

El camino por recorrer

De cara al futuro, según los expertos, el IFT debe tomar en cuenta que el mercado mantiene la concentración de los clientes y las líneas en América Móvil. “Si queremos que los precios sigan mejorando, la única manera de lograrlo es consiguiendo condiciones de competencia equitativa, y ahí es donde la ejecución de la reforma por parte del IFT se ha quedado corta”, destaca Gerardo Soria, presidente del Instituto del Derecho de las Telecomunicaciones.

El 8 de marzo, en su revisión de la preponderancia de América Móvil –que se mantuvo–, el IFT reconoció, implícitamente, que la regulación impuesta hasta ahora no ha logrado todos los objetivos propuestos, pues le impuso a la empresa nuevas medidas asimétricas. Principalmente, le exige a la firma de Slim que divida Telmex y separe en una compañía aparte los servicios mayoristas de telefonía fija. América Móvil ya ha dicho que impugnará la resolución, pero muchos analistas aplauden al IFT.

“Sería ilógico aflojar las tuercas en preponderancia”, dice Rojon.

Pero la batalla legal que Slim ganó la semana pasada indica que no será tan sencillo.

null