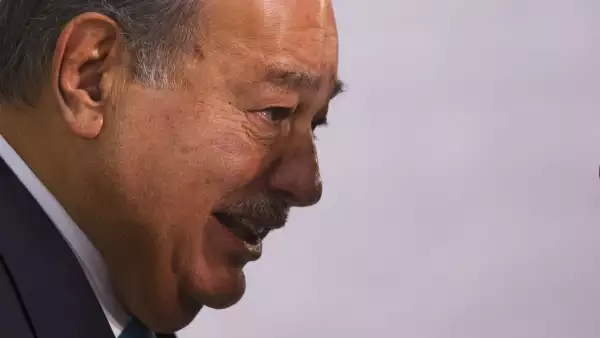

¿Qué gana Slim al controlar el 53% de las acciones de la hispana FCC?

La Comisión Nacional del Mercado de Valores de España otorgó el pasado martes a la empresa Inversora Carso, propiedad del empresario mexicano Carlos Slim, el derecho de voto sobre 53% de las acciones de la hispana Fomento de Construcción y Contrata SA, empresa con presencia en 25 países, a través de tres negocios: medioambiente, infraestructura y agua.

La empresa con 55,000 empleados facturó al final del año pasado 6,334 millones de euros (2.2% más que en 2014) con un EBITDA de 814 millones de euros. No obstante, en los últimos 5 años ha bajado el valor de su acción en la Bolsa de Madrid (BMEX) al pasar de 23.55 euros por acción en noviembre de 2011, a sólo 7.58 euros por papel al pasado 5 de abril, una pérdida nominal de 69% de valor de capitalización.

El grupo mantiene una deuda neta de 5,473.6 millones de euros, que creció 9.1% sobre el monto de 2014.

Se trata de una empresa que basa su modelo de negocio en servicios municipales y concesiones de largo plazo, lo cual le da estabilidad en los ingresos; y con una dispersión geográfica que le permite diversificar sus riesgos, ya que obtiene 47% de sus ventas fuera de las fronteras ibéricas. Al final de 2015, FCC obtuvo 51.7% de su EBITDA de los servicios de mediambientales, 27.6% de los servicios de agua y sólo 20.7 de los negocios de construcción y cemento.

Slim y FCC

Al final de diciembre de 2015, Inversora Carso ya tenía 30.4% de las 2,872.6 millones de acciones de FCC. El magnate sumó en estos días 53%, luego de que Slim prestara una cantidad no revelada a Esther Koplowitz, la segunda accionista del grupo constructor con 22.5% de las acciones, lo cual -según las leyes españolas- le da derecho a Slim sobre la participación de ella en la empresa. El tercer accionista del grupo español es Bill Gates con sólo 5.7% de las acciones.

De igual manera, la legislación española establece que si un accionista detenta más de un tercio de las acciones de la empresa, está obligado a ofertar por el 100% de las acciones, que es el paso en el que se encuentra Slim actualmente y que, de concretarse implicaría que el empresario pagará 7.6 euros por acción.

Medioambiente

El negocio de servicios mediambientales facturó, en 2015, 11,826 millones de euros. Esta división se concentra la gestión de residuos en dos modalidades: 96% son basura y 4% es residuos industriales.

Estos servicios se ejercen en más de 5,000 municipios del orbe. Además de ser el principal jugador en España (53% de ingresos), está entre las cinco mayores empresas por volumen de negocio en Reino Unido (32%), y el de mayor facturación en el Centro y Este de Europa (13), así como en Portugal y otras naciones (2%).

Para los siguientes años, FCC ve una oportunidad de crecimiento en mayor intensidad de reciclaje, en parte obligada por las regulaciones europeas y buscará aprovechar oportunidades globales de negocio, con foco en América, Oriente Medio y el Centro de Europa.

Agua

Los servicios y redes de agua –uno de los factores de mayor estabilidad y valor de la producción europea– significaron el año pasado 14,444 millones de euros, 84% de ellos provenientes de operación de concesiones y sólo 14% por servicios de tecnología y redes.

Tres de cada cuatro euros provinieron de España, Europa central aportó 9 de cada 10 euros, Italia y Portugal 6, al igual que Iberoamérica y el resto del mundo aportó 4 de cada 100 euros.

El reto para los siguientes meses de FCC es expandir su operación en la gestión de ciclo integral de agua (suministro, provisión y tratamiento, BOT), servicios de mantenimiento con soporte en capacidades EPC (proyects llave en mano), y con foco geográfico en América Latina, Oriente Medio, el Norte de África y desde luego, el centro de Europa.

Construcción y cemento

Hace una década, España vivía el auge del capital de la Unión Europea para poner a la península al día en infraestructura. Un auge de capital y actividad constructiva que sin duda benefició el crecimiento de FCC. La historia ha cambiado. Ahora el reto es hacer rentables las concesiones y las obras que a la luz el tiempo lucen –a ojos de muchos analistas– como excesivas para las necesidades reales de crecimiento de aquel país.

En 2015, la construcción sólo dio a FCC 6,230 millones de euros (12.1% menos que el año anterior), la mayoría de los ingreso fue producto de las obras de infraestructura (77%) y en mucho menor medida por edificación (14%) y construcción industrial (9%).

La infraestructura y la edificación son los de mayor dispersión geográfica, pues menos de la mitad de las obras está en España (45%), en Europa y Estados Unidos hay 12% de las construcciones, América Latina tiene 21% y el Norte de África y Medio Oriente significan 22% de la actividad. La producción de cemento sólo significó 580 millones de euros (3.9% menos que en 2014), donde FCC es el principal jugador en España.

De ahí, que en los siguientes meses, y quizá años, la prioridad para FCC en este negocio sea priorizar la generación de caja (efectivo), sobre el tamaño de los activos; así como mejorar la eficiencia operativa y financiera, además de poner en valor (¿desinversiones?) los activos no contributivos a la empresa.

El reto financiero y las oportunidades

Probablemente algo que aportará Slim al control de las acciones de FCC sea su experiencia y olfato financiero. Para la empresa, la puesta en valor (generar margen y utilidades) de activos que no contribuyen al EBITDA, es nodal.

Al final de 2015, estos activos no contributivos significaban 991 millones de euros, divididos entre subsidiarias como Glabalvia (220 mde), Realia (120 mde), participación en concesiones (117 millones), inmuebles (328 mde) activos financieros no corrientes a la venta (44 mde), así como participaciones de agua y medioambiente (162 millones).

La posibilidad de extender las operaciones hacia América Latina de la mano de Carso. La propia FCC reveló ayer que “analizará fórmulas de cooperación con Grupo Carso para el desarrollo de proyectos de construcción y operación de dotación de agua en ciertos mercados de Latinoamérica”.

La idea tiene sentido, las necesidades de inversión en infraestructura en América Latina superan 6.2% del PIB de la región, unos 320,000 millones de dólares, de acuerdo con cifras de la Comisión Económica para América Latina (CEPAL).

Y sólo en el rubro de agua, el Banco Interamericano de Desarrollo ha estimado que la región requiere invertir al menos 20,000 millones de euros al 2020 para lograr cobertura universal de agua, además de otros 38,000 millones de euros para saneamiento.

Al parecer, la brújula de Slim apunta hacia la ruta que el empresario ha seguido desde hace años: comprar a buen precio, en sectores estratégicos y con alto potencial.