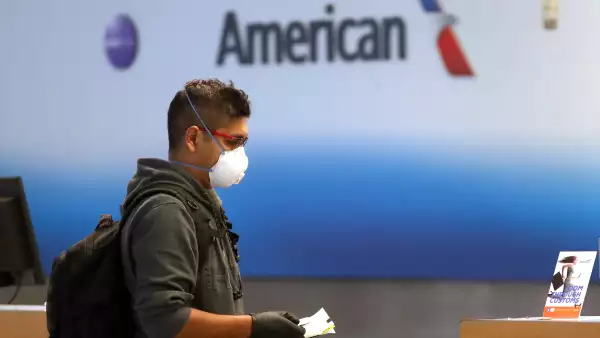

American Airlines anunció que pretende recaudar alrededor de 2,000 millones de dólares a través de una oferta de acciones y notas para impulsar su balance, con el objetivo de lidiar con la baja demanda de viajes provocada por la pandemia del coronavirus (COVID-19).

American Airlines busca recaudar unos 2,000 mdd con oferta de acciones y notas

La compañía planea ofrecer 74.1 millones de acciones ordinarias a 13.50 dólares cada una, un precio que representa un descuento de 15.6% respecto al cierre del viernes pasado, el último día de cotizaciones en bolsa antes de que la aerolínea anunciara que logró acceder a una nueva fuente de financiamiento por 3,500 millones de dólares.

American Airlines dijo que ofrecería 1,000 millones de dólares en notas senior convertibles con un cupón de 6.5% en ofertas públicas.

Recomendamos:

Los papeles de la compañía bajaban 5.7% a 14.06 dólares a las 14:25 horas GMT en la bolsa de Nueva York. La operación se expandió desde el monto inicial de 1,500 millones de dólares en acciones y bonos convertibles anunciado el domingo.

La aerolínea aún planea ofrecer 1,500 millones de dólares en notas senior garantizadas y quiere acceder a una nueva línea de crédito de 500 millones de dólares con vencimiento a 2024.

Goldman Sachs & Co LLC, Citigroup, BofA Securities y JP Morgan trabajan como representantes para la operación de la compañía aérea que se encuentra entre las aerolíneas más grandes de Estados Unidos con más deudas por el coronavirus.

Delta Air Lines, Southwest Airlines, y JetBlue Airways también han recurrido a inversionistas de deuda en las últimas semanas para incrementar la liquidez.

Con información de Reuters