No siempre fue así. Aunque desde 2008 existía la posibilidad de conservar el número, el proceso era complicado, lento y en ocasiones irregular, incluso con portaciones realizadas sin el consentimiento del usuario. La movilidad, en los hechos, era más teórica que real.

El cambio estructural llegó en 2014, cuando el hoy desaparecido Instituto Federal de Telecomunicaciones (IFT) aprobó reglas claras para eliminar trabas técnicas, reducir tiempos de migración y obligar a los operadores a respetar el derecho del usuario.

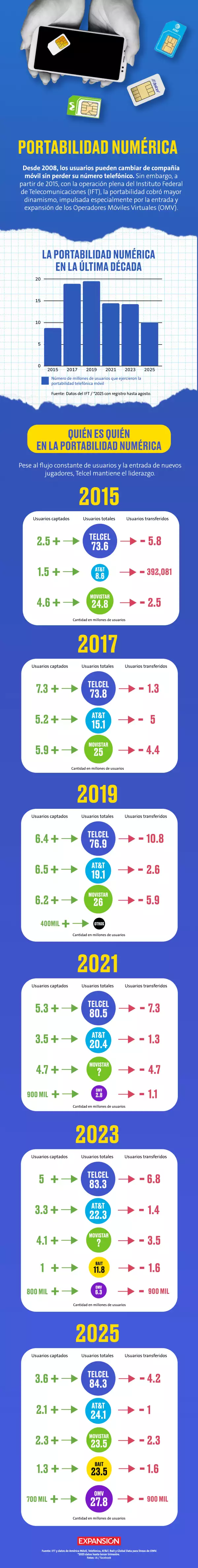

En los últimos 10 años, el volumen de consumidores que migra entre compañías pasó de 8.7 millones a cerca de 10 millones, según cifras del IFT. El mercado móvil comenzó a registrar una rotación inédita, con usuarios menos leales por inercia y más exigentes con el servicio.

La calidad de la red y la duración de los datos se consolidaron como los principales factores de decisión para cambiar de compañía. El precio sigue siendo relevante, pero ya no es suficiente si no viene acompañado de cobertura y estabilidad de la red.

La irrupción de los OMV y la presión sobre los operadores tradicionales

La movilidad se aceleró en los últimos cuatro años con la llegada de nuevos competidores, particularmente los OMV. Bait de Walmart se convirtió en el caso más visible, con ofertas agresivas que alteraron la estructura de precios y empujaron al resto del mercado a reaccionar.

Solo en 2021, 14.4 millones de suscriptores cambiaron de empresa telefónica. Al cierre de 2024, los OMV concentraron 17.5% de la participación de mercado, según Global Data. Su crecimiento se explica por tarifas bajas y grandes volúmenes de datos, especialmente atractivos para usuarios de prepago.

La presión no fue uniforme. AT&T enfrentó dificultades para replicar las tarifas de los OMV sin comprometer márgenes, mientras que Movistar ajustó su estrategia comercial y lanzó planes similares a los de Bait para competir en precio.

Telcel optó por una estrategia distinta. La subsidiaria de América Móvil impulsó planes vinculados al ecosistema de pagos del grupo de Carlos Slim, ofreciendo megas de regalo por compras, en un esquema orientado a la fidelización más que a la guerra de precios.

El segmento más afectado ha sido el de recarga (prepago). En los últimos dos años, los operadores tradicionales han perdido usuarios de prepago, el grupo más proclive a migrar a los OMV. En el tercer trimestre del año, Telcel perdió 299,000 clientes de ese segmento.

AT&T, en contraste, sumó 68,000 clientes en el mismo periodo, lo que representó un crecimiento interanual de 63.6%, reflejando un mercado fragmentado y con dinámicas diferenciadas por segmento.

Más movilidad, misma estructura de mercado

A agosto de 2025, alrededor de 10 millones de mexicanos habían cambiado de compañía. Casi la mitad de esas portaciones correspondieron a clientes de Telcel, seguido de Movistar, Bait, AT&T y otros OMV, según datos del IFT.

Sin embargo, el volumen de salidas no se tradujo en una pérdida proporcional de mercado. En ese mismo periodo, 4.2 millones de usuarios dejaron Telcel, pero 3.6 millones llegaron desde otras compañías, amortiguando el impacto neto.

Los OMV, en conjunto, perdieron 2.5 millones de usuarios vía portabilidad, pero ganaron cerca de 2 millones. AT&T ganó 2.1 millones y perdió un millón, mientras Movistar logró equilibrar prácticamente las salidas con nuevas incorporaciones.

La portabilidad se consolidó como el principal indicador de competencia en el mercado móvil mexicano. Revela un ecosistema más dinámico, pero también más segmentado, donde el precio domina en algunos nichos y la calidad de red en otros.

La portabilidad se ha consolidado como el principal termómetro de la competencia en el mercado móvil mexicano, revelando un ecosistema más dinámico pero también más segmentado. Mientras los OMV continúan presionando con precios bajos y grandes volúmenes de datos, los operadores tradicionales apuestan por cobertura, calidad de red y esquemas de fidelización para defender su base de clientes.

El resultado es un mercado en constante reacomodo, donde perder y ganar usuarios se ha vuelto parte de una misma dinámica y en el que la verdadera batalla ya no está solo en captar suscriptores, sino en retenerlos en un entorno de alta movilidad y expectativas cada vez más exigentes.

Pero, aun con este reacomodo y un mayor volumen de portaciones entre compañías pequeñas y medianas, la estructura del mercado muestra una constante: América Móvil conserva el liderazgo con una base de clientes que, aunque más expuesta a la competencia, sigue anclada por cobertura, infraestructura y paquetes integrados.