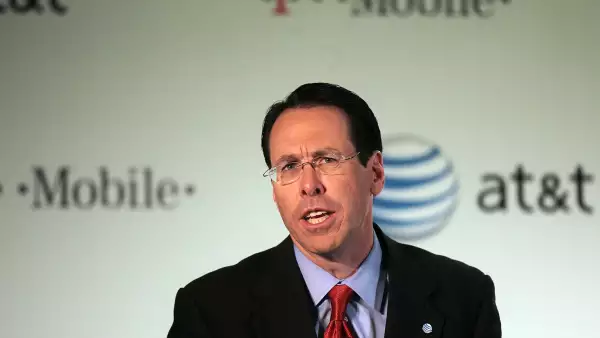

AT&T llega a principio de acuerdo para comprar Time Warner: fuentes

AT&T llegó a un principio de acuerdo para comprar el conglomerado de medios Time Warner, de acuerdo con fuentes citadas por Reuters y Bloomberg.

De acuerdo con fuentes citadas por Reuters, Bloomberg y AFP, el acuerdo alcanzaría un rango de entre 85,000 a 90,000 millones de dólares.

Según un reporte de The Wall Street Journal este sábado, el acuerdo sería dado a conocer hoy mismo luego de que los consejos de ambas empresas se reúnan para aprobarlo.

Las acciones de AT&T retrocedieron 3%, a 37.49 dólares por acción, de acuerdo con datos de CNNMoney. Esto, en medio de los rumores de la posible compra, los cuales aún no han sido confirmados por dichas empresas.

Time Warner no estuvo inmediatamente disponible para comentar la información y AT&T no quiso hacerlo, según Reuters.

Ejecutivos de ambas empresas se reunieron para discutir estrategias de negocio en las últimas semanas, entre las que que destacó una posible fusión, indicaron fuentes con conocimiento de la situación a Bloomberg.

Mientras que los títulos de Time Warner escalaron 7.82% a 89.48 dólares por título, según CNNMoney, y subían un 4.7% a 93.84 dólares en las negociaciones fuera de hora, según Reuters.

De concretarse el acuerdo, se abriría la puerta a un negocio que ofrecería a la empresa de telecomunicaciones el control de canales como HBO, CNN y del estudio de cine Warner Bros, de acuerdo con la agencia Reuters.

El negocio, que podría ser anunciado tan pronto como el domingo, sería uno de los mayores de los últimos años en el sector, donde las empresas de telecomunicaciones buscan unir contenido a su red de conexión para conseguir a los clientes que están abandonando los paquetes de programación por cable y se inclinan por los vídeos a pedido a través de internet, según la agencia.

AT&T, que ofrece servicios de telefonía móvil y de banda ancha, se está expandiendo agresivamente y busca convertirse en una potencia en la industria de medios. En 2015 compró al proveedor de televisión satelital DirecTV por 48,500 millones de dólares (mdd).

En enero de 2015 el gigante de las telecomunicaciones concretó la compra de Iusacell por 2,500 mdd y cuatro meses después realizó la compra de Nextel por 1,875 mdd.

Las especilaciones sobre un posible acuerdo entre Time Warner y AT&T se dan mientras que su competidora Verizon COmmunications Inc busca comprar Yahoo, operación que se ha retrasado tras noticias de un hackeo masivo de cuentas de correo eletrónico .

Time Warner tiene un valor de mercado de unos 65,000 mdd, mientras que AT&T, alrededor de 238,000 mdd, de acuerdo con Reuters.

Hace dos años, Time Warner rechazó una oferta de más de 75,000 mdd por parte de 21st Century Fox, su rival controlado por la familia Murdoch, indica la agencia AFP.

Poseer más contenidos da a las compañías de cable y de televisión más influencia en momentos en que los clientes exigen ofertas más segmentadas o directamente están abandonando el servicio de cable y volcándose a la transmisión de programas online.

Recomendamos: ¿Quién tiene mejor puestos los guantes en la pelea Netflix vs Blim?

Wall Street Journal reportó el viernes que Apple Inc se acercó a Time Warner hace unos meses para una posible fusión y que ahora está atenta a las conversaciones con AT&T.