Para Óscar Albin, presidente de la Industria Nacional de Autopartes, el desabasto de componentes en las plantas automotrices, tras el colapso en las cadenas de suministro globales por el coronavirus Covid-19, es la tercera llamada a reducir la dependencia de China como proveedor de componentes electrónicos.

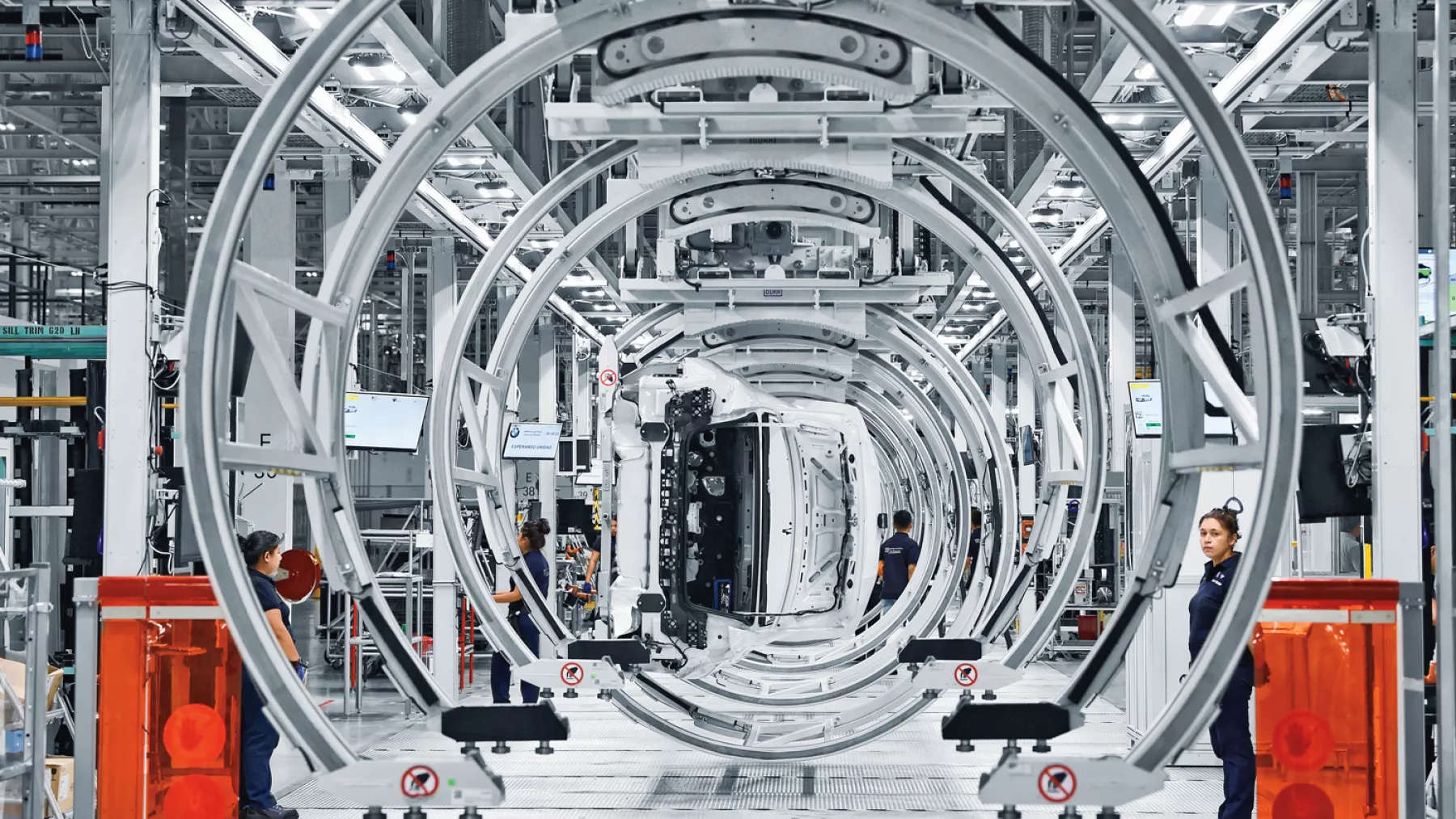

Adiós Asia: el coronavirus se lleva las plantas de autopartes a México

“La primera fueron los aranceles impuestos por Estados Unidos a los insumos chinos a mediados el año pasado, la segunda fue el incremento de contenido regional para automóviles que exige el T-MEC [y que obliga a los fabricantes de autos a comprar más piezas en Norteamérica], la tercera es el coronavirus ¿Acaso necesitamos una cuarta llamada?”, dijo Albín en una conferencia de prensa, la primera semana de marzo.

La industria automotriz asentada en México lleva una década buscando sustituir importaciones de componentes chinos por producción local sin mucho éxito. China ofrece una escala industrial inigualable y las armadoras que operan en la región no pudieron resistirse. Durante los últimos 20 años, han convertido al país asiático en su fábrica de componentes electrónicos y de otras decenas de piezas.

Lee: Ford, GM y FCA detendrán su producción en Norteamérica por el coronavirus

Los engranajes de dirección del Wrangler que Jeep fabrica en su planta de Toledo, Ohio, por ejemplo, están construidos a 7,500 millas de distancia en una fábrica en Wuhan, China, epicentro del brote de coronavirus.

Pero con las primeras plantas parando operaciones en Norteamérica ante la falta de componentes — Audi anunció ayer que parará durante tres semanas su planta poblana ante el desabasto de insumos—, los fabricantes han empezado a dar el “sí, acepto” a la sustitución de proveeduría asiática por la nacional.

“Muchas de las empresas internacionales han empezado a aceptar la proveeduría nacional. Hasta antes de la pandemia, algunos clientes no nos habían autorizado el cambio de proveedor extranjero por el producto nacional, pese a que ofrecía la misma calidad y tiempos de entrega, aunque un poco más costoso. Esta situación nos vino a ayudar a que tomaran la decisión”, dijo Luis Aguirre, presidente del Consejo Nacional de la Industria Maquiladora y Manufacturera de Exportación (Index), organismo que ha impulsado la sustitución de importaciones desde hace cinco años.

Otros fabricantes, como Mazda, también están empezando a trabajar con sus proveedores japoneses con plantas en México para localizar más suministros en el país y hacer frente a la escasez de producción de componentes provenientes de sus plantas asiáticas.

Recientemente un proveedor de un insumo usado para dar el acabado exterior de los modelos Mazda3 y CX-30 que Mazda ensambla en Guanajuato, aumentó en un 50% la producción en su planta de México, transfiriendo la línea de ensamble desde la provincia china de Jiangsu, donde las cadenas de suministro han sido muy afectadas por el brote de coronavirus Covid-19. La medida le ha costado a Mazda más de 5 millones de dólares.

Una portavoz de Mazda en Japón dijo a Reuters que la compañía está "evaluando varias contramedidas para una recuperación rápida mientras minimiza el impacto en la producción".

Lee: Componentes y empleados ya escasean en las plantas mexicanas por el coronavirus

Conforme la industria automotriz se ha zambullido en la conectividad, electrificación y automatización, ha incrementado la cantidad de componentes electrónicos en sus modelos. Para Albín, la capacidad de un país de ser autosuficiente en este tipo de insumos se ha vuelto “un tema estratégico”.

“Hoy en día no solo debes reducir, como país, la dependencia energética, sino también tecnológica. Pero si todos los componentes electrónicos que requiere tu industria están manufacturada en otro país, no tienes autonomía tecnológica”, dijo Albín.

En 2019, México realizó compras de autopartes chinas por 8,000 millones de dólares, que representaron 14.5% del total de las importaciones, según datos de la INA. Ese es el tamaño de la oportunidad.

Pero Albín considera que, aunque ya ha habido algunas inversiones que han llegado a México tras la pandemia, como la de un proveedor de Mazda que está ampliando su capacidad instalada en México para reducir las importaciones de Asia, la gran mayoría de los nuevos proyectos desembarcarán en Estados Unidos.

El directivo calcula que en los siguientes dos años habrá una oleada de anuncios de inversión de proveedores automotrices en Norteamérica.

“Si bien es cierto que hoy los fabricantes de automóviles y autopartes están buscando proveedores alternativos a los de China o Corea del Sur en Norteamérica, México no está representando en este momento una buena pista de aterrizaje a potenciales inversiones. La energía es muy cara y no hay incentivos fiscales para los inversionistas”, detalló Albín. “Sabemos que la Casa Blanca tiene como parte de sus propiedades atraer a la industria electrónica a Estados Unidos”.

El líder gremial dijo que ha estado en contacto con la Oficina de la Presidencia de la República, dirigida por Alfonso Romo, para proveerle de información para volver al país atractivo para la inversión extranjera. No obstante, consideró que la reforma fiscal hecha por Estados Unidos en 2018, que redujo la tasa corporativa; el costo de la energía y las nuevas cláusulas laborales en el T-MEC le han restado competitividad a México.

Con información de Reuters