OPINIÓN: Los retos de la transformación digital de la banca en México

Nota del editor: Carlos López Moctezuma es director de Nuevos Negocios Digitales e Inclusión Financiera de BBVA Bancomer. Las opiniones expresadas en esta columna son exclusivas del autor.

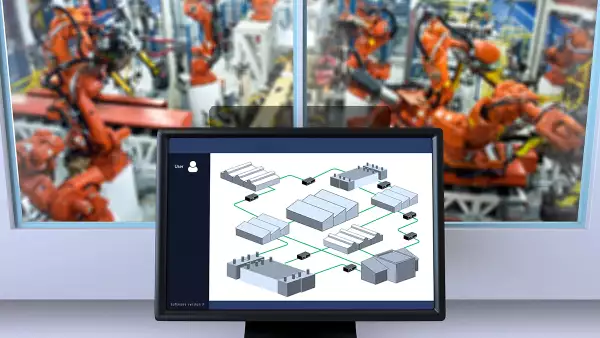

(Expansión) — En años recientes, las nuevas tecnologías han cambiado la forma cómo las empresas se relacionan con sus clientes. La industria financiera no es la excepción. Las fuerzas disruptivas actuales están presionando por una reconfiguración de los modelos de negocio de la industria bancaria. Un cambio profundo de los canales, productos y servicios ofrecidos que nos haga cada vez menos dependientes de una infraestructura física para la atención de los clientes bancarios. Una evolución que permita no solo la digitalización de los canales actuales y mejorar los productos ya ofrecidos, sino productos y servicios completamente innovadores y disruptivos en el mercado financiero.

Uno de los problemas que enfrenta actualmente esta transformación en la industria financiera a nivel internacional es tener que ajustar los nuevos modelos de negocio a reglas diseñadas para los servicios de banca tradicionales. En este sentido, muchos países han comenzado un proceso de análisis y modificaciones de sus distintas regulaciones para dar cabida a nuevos modelos de negocio digitales.

OPINIÓN: 2017, el año de la verdad para la industria fintech

En Europa, se ha avanzado en la discusión de nuevas necesidades de regulación específica para modelos digitales. En Latinoamérica, también han tomado conciencia de las necesidades de ajustar la regulación. En México, por ejemplo, existe una propuesta de Ley Fintech en la que han trabajado las autoridades para poder contar con un marco regulatorio específico. Esfuerzo que busca dar cabida a distintas plataformas innovadoras como la de fondeo colectivo, de dinero electrónico y de activos virtuales.

null Lee: Empresas fintech mexicanas lideran el sector

Entre estas nuevas propuestas, una de las más importantes a nivel global tiene que ver con las plataformas experimentales o sandbox regulatorio, que podrían convertirse en la piedra angular de la innovación fintech en los próximos años. Esta tendría que ser una plataforma que permitiera autorizaciones temporales, por parte de las autoridades, para poder implementar productos o servicios innovadores en ambientes controlados. Con esto se podría mostrar el valor agregado hacia los clientes, la conveniencia y la sostenibilidad en el tiempo de estos nuevos productos o servicios.

El sandbox regulatorio tiene que ser una plataforma que permita no solo el acceso a nuevos competidores, como las start-ups , sino que también permita a las instituciones bancarias probar nuevos modelos de negocio innovadores que no estarían permitidos bajo la regulación actual. De esta manera, apoya para que la innovación provenga tanto de competidores externos ajenos al sistema financiero, como de los propios bancos y sus iniciativas internas.

Otro punto muy importante a tomar en cuenta es la posibilidad de que las personas puedan abrir una cuenta bancaria desde su teléfono celular , sin la necesidad de ir a una sucursal o a un corresponsal bancario. Esto es algo que ya se hace en algunos países pero que si se generaliza en regiones emergentes tiene el potencial de acercar la bancarización de los segmentos menos atendidos por la infraestructura del sistema financiero en su conjunto.

Lee: La adopción tecnológica en México es conservadora: expertos

Actualmente, para la apertura de cuentas la regulación pide que el cliente acuda a la sucursal para poder identificarlo, tener su consentimiento explícito y cotejar sus documentos. Sin embargo, hoy ya contamos con tecnologías biométricas como, por ejemplo, reconocimiento de voz, reconocimiento facial y reconocimiento de huella, que permiten realizar estos procesos de manera remota. Si bien no hemos llegado a la situación ideal, es importante que la regulación permita procesos cada vez más intensivos en el uso de tecnologías innovadoras, que nos acerquen cada vez más hacia una apertura de cuentas completamente digitales e inmediatas.

Estas iniciativas a nivel de políticas públicas, promueven y aceleran la transformación digital de la industria financiera mundial y permitirán ofrecer más que productos y servicios aislados, nuevas experiencias a lo largo de la vida cotidiana.

Consulta más información sobre este y otros temas en el canal Opinión