Las necesidades y el empleo

La frase popular “un traje hecho a la medida” tiene todo el sentido cuando se trata de inversiones. Dorbecker considera complicado brindar una perspectiva general sobre cuáles son las necesidades que tiene una empresa china antes de invertir en México, porque son muy específicas. “Tienes que ir a visitar sus fábricas, ver y entender cómo operan, hacer reuniones con el gobierno de México, con los empresarios. Hacer el acompañamiento es una inversión de tiempo”, añade.

Si bien son varias las empresas que buscan a la embajada con el interés de arribar a México, las inversiones también llegan por parte de la promoción de la iniciativa privada, como es el caso del arribo a los parques industriales del territorio nacional con asesoría especializada. Por ejemplo, desde hace dos años, las firmas mexicanas American Industries y Finsa cuentan con oficinas y personal en China, que también trabajan constantemente en ferias con la Mexcham.

Víctor Cadena, vicepresidente ejecutivo del organismo, afirma que uno de los primeros puntos que se ponen sobre la mesa con las empresas que buscan ser exportadoras son las reglas en torno al T-MEC, las cuales marcan un determinado valor de contenido regional a nivel Norteamérica para los productos manufacturados en el país. “La certeza jurídica de tener un marco regulatorio estable, que no sea cambiante cada año o cada sexenio”, añade.

Dorbecker y Cadena coinciden en que otro factor determinante es el abastecimiento y el costo del agua, el suministro y el precio de la electricidad, así como la disponibilidad de la tierra.

A mediados de agosto, un grupo de funcionarios del gobierno de Chongqing llegó a México en el marco de un viaje de negocios gestionado por la Mexcham. En el listado de los sectores en los que la iniciativa privada observa el mayor interés por desembarcar en el país aparece de nuevo el automotriz, en específico, las autopartes, así como los electrónicos y electrodomésticos.

La relación con esta provincia es estrecha. México tiene presencia como inversionista a través del fabricante de autopartes Nemak, con una planta de manufactura y a través de miles de contenedores importados con refacciones para las motocicletas Italika. El año pasado, en la Feria Internacional de Inversión y Comercio de China Occidental y la Feria de Comercio Electrónico Transfronterizo, celebrada en Chongqing, México fungió como país invitado de honor.

Pero el hecho de que lleguen más fábricas al país, sean chinas o de algún otro origen, no significa necesariamente una mejora directa en las condiciones de los trabajadores. Desde la segunda mitad del siglo pasado, las inversiones internacionales vieron en México el lugar idóneo para instalar sus complejos al encontrar la mano de obra más económica de la región de América del Norte. Los empleos se convirtieron en trabajos repetitivos en las líneas de producción.

Enrique Dussel Peters, coordinador del Cechimex, de la Facultad de Economía de la UNAM, destaca que la industria manufacturera del país se ha caracterizado por importar componentes y concluir con su ensamblado final en las plantas dentro del territorio nacional, lo que trae consigo bajos niveles de valor agregado, pues los procesos que verdaderamente ocupan el uso de la tecnología y generan más valor quedan fuera del país.

“Pedirle ahora a la inversión china que rompa con la tradición de la maquila desde 1965 sería iluso, y más, como un nuevo participante que se encuentra con enormes dificultades para integrarse, como buscar proveeduría, capacitación, capital humano medianamente desarrollado, etc. Más bien habría que decirle a Ford, Nissan o Volkswagen, que llevan décadas, que incrementen su valor agregado, y no a las nuevas empresas que no saben ni por dónde”, argumenta.

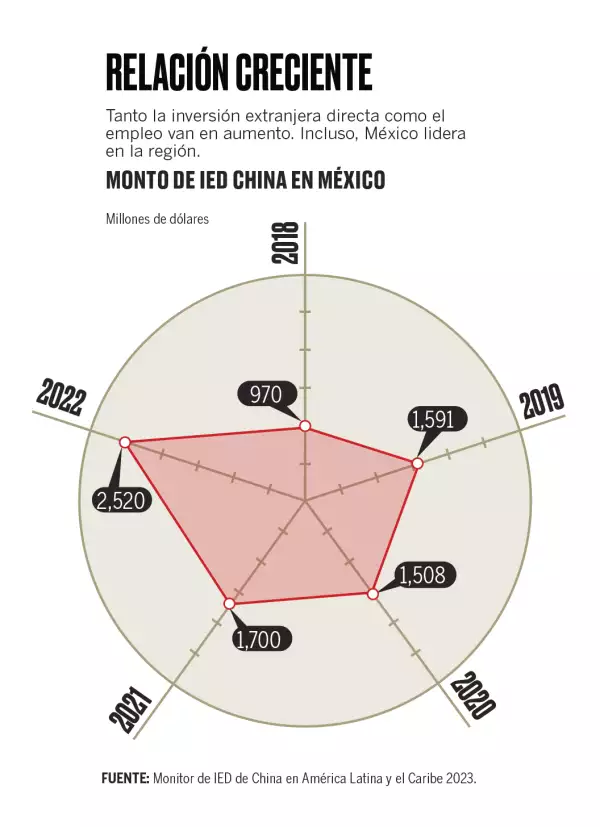

De acuerdo con el Monitor de la IED de China, en 2022 estos capitales trajeron consigo la creación de 19,506 empleos, la cifra más alta para la región y que, al mismo tiempo, significaron el 62.4% del total de las plazas laborales creadas en Latinoamérica y el Caribe.

Los especialistas coinciden en que una regla que debería fijarse para estas nuevas inversiones consiste en asegurar la transferencia de conocimientos, además de una mayor cooperación entre el sector público, el privado y la academia.

“No vemos que haya, como China lo hizo en el pasado con los grupos occidentales, una cláusula en donde se pida la transferencia de conocimiento en torno a las industrias a los locales, lo que también hizo que China levantara tan rápido sus capacidades en torno a tecnología e innovación, lo que logró con políticas adecuadas”, argumenta Noyola.

Nada es eterno

Tal dinamismo entre China y México no se había visto antes, pero todo tiene una fecha de caducidad y el ánimo por diversificar las inversiones también tiene una vigencia limitada. Algunos especialistas consideran que no durará más de un lustro.

La pandemia y la guerra entre Rusia y Ucrania han traído nuevos escenarios en materia económica en el mundo. A finales de agosto, Brasil, Rusia, India, China y Sudáfrica (BRICS) aceptaron al grupo que conserva una postura “no alineada”, con la integración de Argentina, Egipto, Etiopía, Arabia Saudita, Irán y Emiratos Árabes Unidos.

“Es una ventana de oportunidad que no va a durar para siempre. Sólo va a durar algunos años y se tienen que aprovechar todas esas oportunidades”, agrega Cadena. “Tenemos que ir viendo cómo se desarrollan los bloques económicos globalmente, cómo es que se desarrollan esas instituciones financieras globales. Es importante analizar y ya el tiempo nos marcará las pautas”, sostiene.

Además de la creación de ciertos bloques económicos, México no contará con un Tratado de Libre Comercio con China como ya lo tienen Perú, Chile, Costa Rica, Ecuador y, próximamente, Uruguay, ni en el corto ni en el mediano plazos.

El apartado 10 del Capítulo 32 del T-MEC destaca el principal factor por el que no se vislumbra en un futuro cercano, al prohibir a sus integrantes cualquier acuerdo comercial con países que no tengan una economía de libre mercado, que otorguen subsidios o pongan en una situación de riesgo la planta productiva de América del Norte.

Pese a ello, existen mecanismos de cooperación, como el Grupo de Alto Nivel Empresarial México-China, en el que se reúnen anualmente empresas de ambos países para profundizar el conocimiento mutuo y fortalecer la relación económica bilateral. El momento de México para aprovechar el apetito de las compañías chinas por invertir es ahora.