Ir al médico en consultorios y hospitales privados suele ser costoso, pero tiene una ventaja: poder facturar. Varios contribuyentes en México tienen esta opción para pagar menos impuestos en la declaración anual, pero deben saber hacerlo correctamente, ya que de lo contrario no podrán ser contados dentro de las deducciones personales.

Los gastos médicos son deducibles para todos, menos si se comete un error al facturar

¿Qué gastos médicos entran como deducciones personales?

No todos los gastos relacionados a la salud son considerados para deducir impuestos. El Servicio de Administración Tributaria (SAT) solo considera a los que entran en las siguientes categorías:

- Honorarios médicos

- Tratamientos y consultas dentales

- Servicios de psicología y nutrición

- Gastos médicos por incapacidad o discapacidad

- Gastos hospitalarios

- Medicinas incluidas en facturas por hospitalización (incluidas en comprobantes de hospitales, no de farmacias)

- Análisis clínicos, estudios de laboratorio o prótesis

- Compra o alquiler de aparatos para el restablecimiento o rehabilitación

- Honorarios a personal de enfermería

- Lentes ópticos graduados con valor de hasta 2,500 pesos

Lo que no puede deducirse con las medicinas que se compran en farmacias, o cuando el 100% de una factura incluye otros conceptos no deducibles como coaseguro, membresías de descuento, ni tampoco cuando contemplan gastos de servicios como cafetería.

Tampoco aplican los gastos médicos de mascotas.

Fuera de ello, todos estos gastos anteriores pueden ser deducibles cuando sean para el contribuyente, su cónyuge o persona con quien vive en concubinato, padres, abuelos, hijos o nietos, mientras no perciban ingresos igual o mayores a 41,274 pesos al año.

👨🏽💼👩🏽💼 Las deducciones personales son gastos que realizas durante el año y que puedes aplicar para reducir el impuesto a pagar en tu declaración anual.

— SATMX (@SATMX) February 4, 2026

🩺🏥🎓🏠 Pueden ser gastos médicos, dentales, hospitalarios, colegiaturas, intereses reales por créditos hipotecarios y… pic.twitter.com/lpwNFz0Ra1

CDFI incorrecto, el error que impide que las facturas sean deducibles

Los gastos médicos, o cualquier otro deducible, deben ser facturados de manera correcta para que puedan reducir impuestos en la declaración anual. El error común a la hora de solicitarlas es que el uso de CFDI (Comprobante Fiscal Digital por Internet) no sea el que indica el SAT.

En el caso de gastos médicos y hospitalarios, hay dos claves:

D01: Honorarios médicos, dentales y gastos hospitalarios.

D02: Gastos médicos por incapacidad o discapacidad.

Las cuotas que se pagan periódicamente para mantener una póliza de seguro y obtener cobertura de gastos médicos también cuentan, pero tienen su propia clave:

D07: Primas de seguros de gastos médicos

El uso de CFDI con clave “G03” para “Gastos en general” no es la apropiada para facturar ningún deducible de esta categoría. Por lo que si tus facturas son emitidas de esta manera, serán rechazadas por el SAT a la hora de deducir.

Además de ello, también debe corresponder la clave de producto o servicio según el tipo de gasto. Esta segunda clave consta de ocho dígitos que describen lo que se adquirió en la transacción.

Por ejemplo, si una persona quiere facturar un tratamiento de resinas dentales en un consultorio privado, debe fijarse que su comprobante tenga las siguientes claves:

Uso de CFDI: D01- Honorarios médicos, dentales y gastos hospitalarios.

Clave SAT : 85122000 (Servicios dentales)

Otro ejemplo sería que una persona quiera deducir sus estudios de laboratorio de sangre. En ese caso, el uso de CFDI debe ser el mismo, pero la clave SAT cambia a 85121801 (Servicios de laboratorios de análisis de sangre) o 85121800 (Laboratorios médicos).

Puedes consultar las claves en el apartado de Gastos médicos y hospitalarios de las Deducciones Personales del SAT.

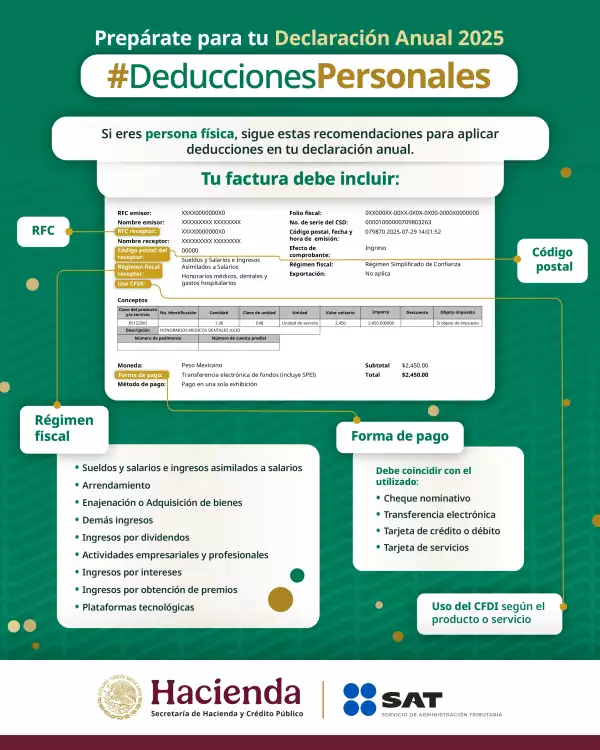

¿Qué otros datos son clave para facturar?

Otros datos para revisar en las facturas es que el RFC sea correcto, y el método de pago sea uno de los aprobados por el SAT, y la clave corresponda según su tipo:

02 - Cheque nominativo

03 - Transferencia electrónica de fondos

04 - Tarjeta de crédito o débito, o Tarjeta de servicios

La Constancia de Situación Fiscal no es necesaria para facturar

El Servicio de Administración Tributaria (SAT) informó que ninguna persona o entidad puede exigir la Constancia de Situación Fiscal (CSF) para la emisión de una factura. Este documento contiene datos sensibles que solo exponen la privacidad del contribuyente.

La información necesaria para ello solo se necesita:

RFC

Nombre o razón social

Código postal

Uso de CFDI que le dará al comprobante

Estos datos están disponibles en la Cédula fiscal con código QR, otro documento expedido por el SAT.

Si una persona o entidad condiciona la expedición de la factura con la entrega de la CSF, está cometiendo una infracción cuya multa alcanza los 122,440 pesos.